Дата публикации: 11.12.2020 09:26

С момента введения на территории Оренбургской области специального налогового режима «Налог на профессиональный доход» на учет в качестве самозанятых по состоянию на 10.12.2020 встали 7,2 тыс. жителей нашего региона, которые осуществляют самостоятельную деятельность на территории Оренбургской области.

Ими выдано 927 033 чека, что свидетельствует о заинтересованности людей в легализации своей деятельности.

В процессе своей деятельности в качестве самозанятого и использования официального мобильного приложения «Мой налог» часто возникает вопрос: как уплатить налог на профессиональный доход?

Этот процесс упрощен. В период с 9-го по 12-е число месяца, следующего за истекшим месяцем, налоговым органом автоматически формируется квитанция на уплату налога и направляется в мобильное приложение «Мой налог»/веб-кабинет «Мой налог». Если сумма исчисленного налога не превышает 100 рублей, то этот налог будет включен в следующий налоговый период, пока размер налога не составит более 100 рублей.

Для простоты оплаты квитанция содержит специализированный QR-код.

Получив квитанцию, Вы можете оплатить налог любым из следующих способов:

- непосредственно через мобильное приложение «Мой налог»/ веб-кабинет «Мой налог» с использованием банковской карты;

- в мобильном приложении Вашего банка, или на сайте любого платежного сервиса по платежным реквизитам из квитанции, или отсканировав QR-код из нее;

- через портал государственных услуг Российской Федерации;

- лично обратиться с квитанцией в любой банк, банкомат или платежный терминал;

- передать поручение банку или оператору электронных площадок на уплату налога от Вашего имени, в случае если Вы формируете чеки через приложение соответствующего банка или оператора электронных площадок.

Рассказываем о сроках и способах оплаты налогов для самозанятых. В статье описали, как начисляются налоги и какие преимущества есть у плательщиков налога на профессиональный доход.

Как формируется налог

В течение месяца самозанятые водители-партнёры выполняют заказы пользователей сервиса и получают за это доход. Сервис передаёт информацию об этих доходах в Федеральную налоговую службу (ФНС), которая рассчитывает налог с полной суммы каждой поездки согласно закону 422 ФЗ. А водитель в своём аккаунте в приложении «Мой налог» видит чеки на все оказанные услуги.

ФНС суммирует доход за месяц, вычисляет сумму налога и посылает водителю квитанцию — всё в том же приложении «Мой налог». Водителю-партнёру остаётся оплатить её любым удобным способом, всего их четыре:

-

В приложении или веб-кабинете «Мой налог» с помощью банковской карты. В разделе «Банковские карты» можно настроить автоплатёж. С ним сумма налога будет ежемесячно списываться автоматически. Главное, чтобы на карте было достаточно средств.

-

В приложении банка или на сайте платёжного сервиса — по платёжным реквизитам из «Моего налога» или сканировать QR-код квитанции.

-

Через Госуслуги — при входе на главную страницу вы увидите уведомление о начисленном налоге.

-

Лично в банке, банкомате или платёжном терминале с помощью квитанции

Самозанятым не нужно самим вести бухгалтерию или иметь онлайн-кассы: нужно только вовремя оплачивать подготовленные в приложении квитанции. Вот как все выглядит по шагам:

Чтобы оплатить налог:

-

Зайдите в приложение «Мой налог» после 12 числа.

-

На главной странице под текстом «К оплате» увидите сумму налога.

-

Нажмите на сумму, чтобы перейти к оплате квитанции.

В приложении вы можете привязать банковскую карту, чтобы каждый раз при оплате не вводить реквизиты заново. Для этого зайдите в «Прочее», в разделе «Банковские карты» нажмите «Добавить карту» и заполните все поля.

Почему платить налоги — верное решение

Защита от штрафов. Самозанятость — это налоговая система с самой низкой ставкой в РФ. Налоги в этом режиме можно оплачивать мгновенно из любой точки страны — с помощью приложения. После оплаты доходы самозанятого автоматически становятся защищены от штрафов и претензий со стороны налоговой службы.

Кредитные возможности. Самозанятый — желанный клиент для некоторых банков, которые могут предлагать специальные кредитные программы для самозанятых. В свою очередь, вы можете быстро получить справку о доходах, которая пригодится для заявления на кредит. Для этого в приложении «Мой налог» зайдите в раздел «Прочее» — «Справки», выберите нужный год и нажмите «Получить».

Защита в суде. Статус самозанятого позволит вам законно отстаивать права в суде. Заключенный договор, акты выполненных работ, официальные чеки помогут доказать, что самозанятый работает абсолютно легально и открыто.

Рост для бизнеса. Самозанятость — это официальный налоговый режим, при котором можно заключать законные договоры с компаниями. Для многих из них самозанятый — выгодный подрядчик, потому что самостоятельно платит налоги. Поэтому вы можете сотрудничать со всеми, кто работает строго по закону. А со статусом ИП можно получить разрешение на деятельность такси на свой автомобиль.

Вычет для самозанятых

На старте все самозанятые получают вычет от государства — 10 000 ₽. Он уменьшает налог:

-

с 4 до 3% на доход от заказов физических лиц;

-

с 6 до 4% на доход от заказов юридических лиц и ИП.

Вычет расходуется постепенно.

Например, ваш доход от физических лиц за месяц составил 100 000 ₽. Благодаря ему вместо 4000 ₽ налога (4%) по итогам месяца вам нужно будет заплатить 3000 ₽ (3%). Сам вычет таким образом уменьшится на 1000 ₽. Так будет до тех пор, пока не израсходуются все 10 000 ₽. Вот схема, как работает бонус:

Памятка о порядке уплаты налога для самозанятых

Регистрация в приложении

Для регистрации в качестве плательщика НПД скачайте мобильное приложение «Мой налог» на телефон или планшет.

Приложение для системы андроид скачивается в Google play по ссылке

Для айфонов в AppStore по ссылке

До уплаты НПД

Самозанятый формирует чек на полученную сумму и передает его покупателю (заказчику) в момент расчета наличными и (или) с использованием электронных средств платежа. При иных формах расчетов в безналичном порядке чек формируется и передается покупателю не позднее 9-го числа месяца, следующего за налоговым периодом, в котором произведены расчеты.

За нарушение плательщиком НПД установленных ФЗ № 422 сроков передачи в ФНС сведений о расчетах предусмотрен штраф в размере 20 % от суммы такого расчета. Если нарушение совершить повторно в течение полугода, штраф взыщут в размере полной суммы расчета (ст.129.13 НК РФ).

При регистрации в приложении предоставляется бонус в размере 10 000 рублей, потратить его можно только на уплату НПД. Бонус автоматически уменьшает налоговую ставку с 4% до 3% при работе самозанятого с физическими лицами, и с 6% до 4% при работе с компаниями. Плательщик НПД получает бонус единожды, после его израсходования ставки вернутся на уровень 4% и 6%.

Пример: доход за месяц составил 10 000 рублей, и весь этот доход самозанятый получил от физических лиц. В этом случае сумма налога составляет 400 рублей. С помощью бонуса сумма снизится до 300 рублей, так как 100 рублей спишут автоматически. При этом остаток бонуса будет уменьшен с 10 000 рублей до 9900 рублей.

Как платить налог

1. Приложение «Мой налог»

Войдите в приложение с использованием ИНН и пароля от личного кабинета. Также можно использовать Ваш логин и пароль от портала Госуслуг. Если Вы уже зарегистрированы – в приложении есть кнопка «Я уже зарегистрирован», по ней можно войти в аккаунт по номеру телефона и через портал Госуслуг.

Квитанция на уплату НПД автоматически формируется налоговым органом и направляется в приложение «Мой налог».

Получив квитанцию, Вы можете оплатить налог следующими способами:

• через мобильное приложение «Мой налог»/вэб-кабинет «Мой налог» с использованием банковской карты;

• в мобильном приложении Вашего банка или на сайте любого платежного сервиса по платежным реквизитам из квитанции или отсканировав QR-код из нее;

• через портал Госуслуг;

• лично обратиться с квитанцией в любой банк, банкомат или платежный терминал;

• передать поручение банку или оператору электронных площадок на уплату налога от Вашего имени, если Вы формируете чеки через приложение соответствующего банка или оператора.

Для оплаты через мобильное приложение перейдите на вкладку «Налоги» и нажмите на кнопку «Перейти к оплате». Через приложение «Мой налог» можно направлять уведомления об уплате напрямую в банк. ФНС передаст информацию о начисленном налоге, а банк спишет его по поручению налогоплательщика в установленный срок.

2. Кабинет налогоплательщика НПД МОЙ НАЛОГ

Войдите в кабинет одним из способов:

• с использованием ИНН и пароля от личного кабинета;

• по номеру телефона;

• через портал Госуслуг.

Квитанция уже будет сформирована в личном кабинете и останется только совершить оплату одним из способов, указанных в п.1.

Сроки уплаты НПД

Налог уплачивается ежемесячно не позднее 25 числа месяца, следующего за истекшим налоговым периодом (месяцем). Если это день выпадает на выходной или праздник, срок уплаты переносится на первый рабочий день.

Первый налоговый период считают со дня регистрации и до конца следующего месяца. Например, при постановке на учет в январе уведомление о начисленной сумме впервые придет до 12 марта. Заплатить указанную в нем сумму нужно до 25 марта.

С 9-го по 12-е число месяца, следующего за истекшим налоговым периодом, ФНС автоматически формирует квитанцию и направляет ее Вам в мобильное приложение «Мой налог» и в веб-кабинет «Мой налог». Если сумма налога не превышает 100 рублей, то он будет включаться в следующий налоговый период, пока размер налога не превысит указанную сумму. Если плательщик НПД решил платить через операторов электронных площадок и (или) банки, ФНС дополнительно направит уведомление оператору или в банк.

Взносы

Для плательщиков НПД не предусмотрено обязательных отчислений в ПФР. Следовательно, пенсия в таком случае может быть только социальной. Однако самозанятый может добровольно отчислять денежные средства в ПФР для формирования своей будущей пенсии.

Добровольные платежи по страховым взносам (для формирования пенсии) надо уплатить не позднее 31 декабря текущего календарного года

«Клерк.Премиум» — это круглосуточная помощь бухгалтеру, кадровику и ИП, с которой можно учиться, задавать вопросы и пользоваться сервисами без ограничений. Получите доступ к закрытой части «Клерка»: более 700 вебинаров и курсов, безлимитным консультациям экспертов и заказу собственных разборов на любую интересующую тему.

Учитесь и получайте консультации по любым бухгалтерским вопросам в рамках подписки!

Задать вопрос

Для удобства взаимодействия между плательщиками налога на профдоход и ИФНС разработано приложение «Мой налог». С его помощью самозанятый может встать на учет, а также сделать другие необходимые действия, в том числе отразить полученный от профдеятельности доход. Как это сделать, разберем в этой статье.

Возможности приложения «Мой налог»

С помощью данного приложения плательщик налога на профдоход (НПД) может встать на учет, задекларировать свой доход перед государством, выдать чек покупателю, ознакомиться с суммой налога за каждый налоговый период, получить реквизиты для уплаты налога, контролировать применение налогового вычета, сняться с учета как плательщик налога на профдоход.

А теперь посмотрим, как показать в приложении «Мой налог» доход, полученный плательщиком НПД.

Как ввести доход самозанятого в приложениие «Мой налог»

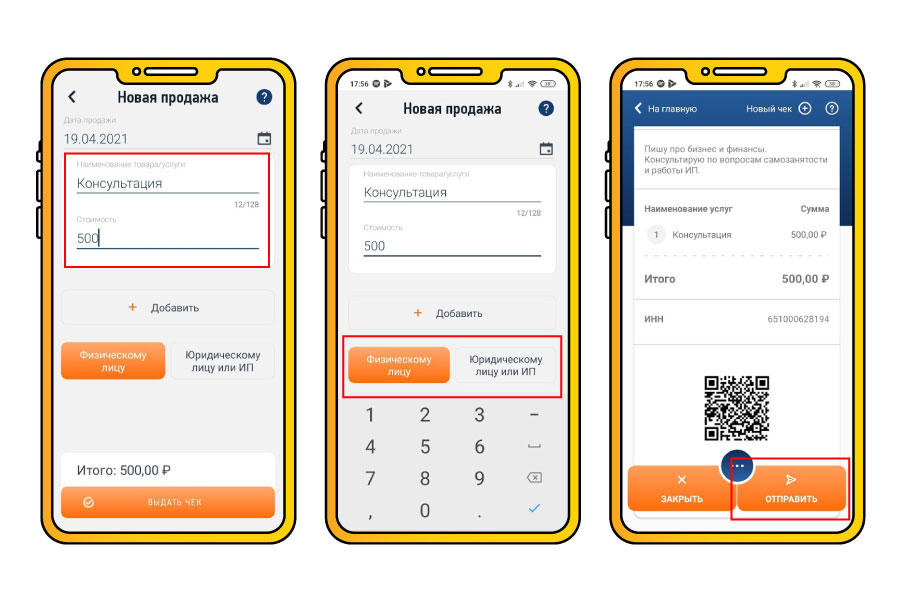

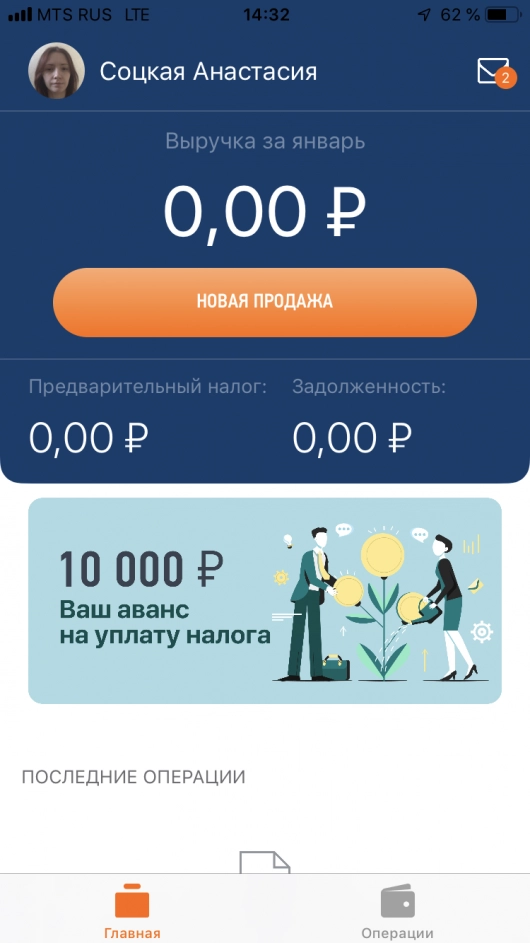

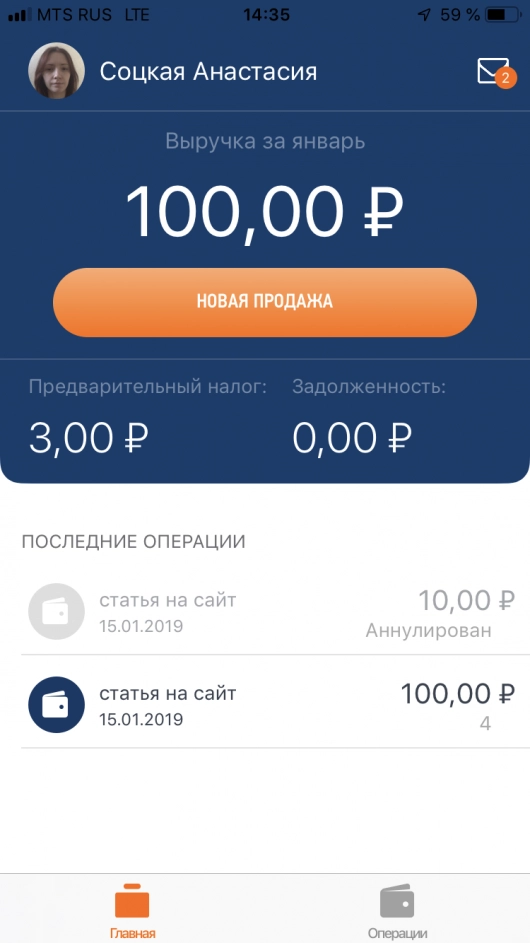

Чтобы зарегистрировать доход в приложении, нужно открыть само приложение и нажать кнопку «Новая продажа»:

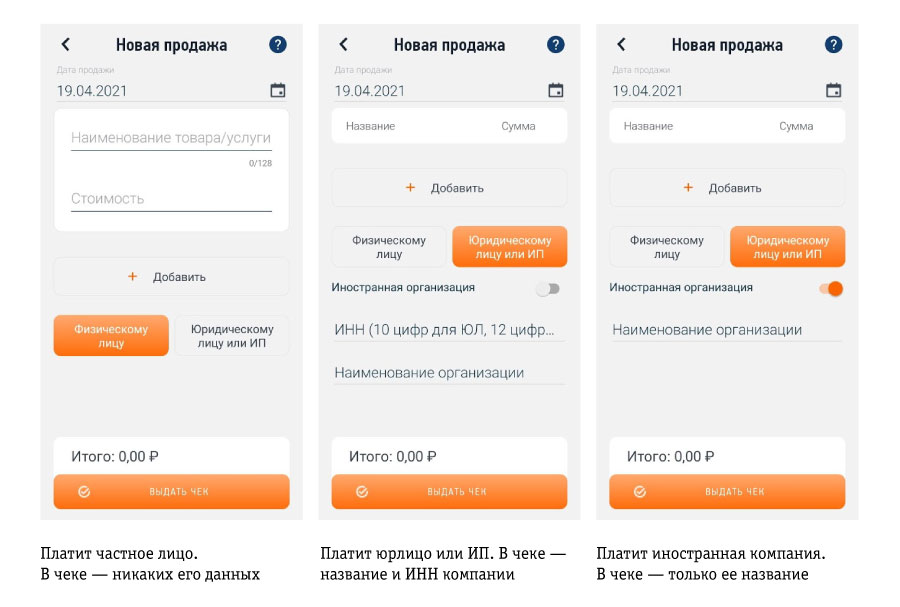

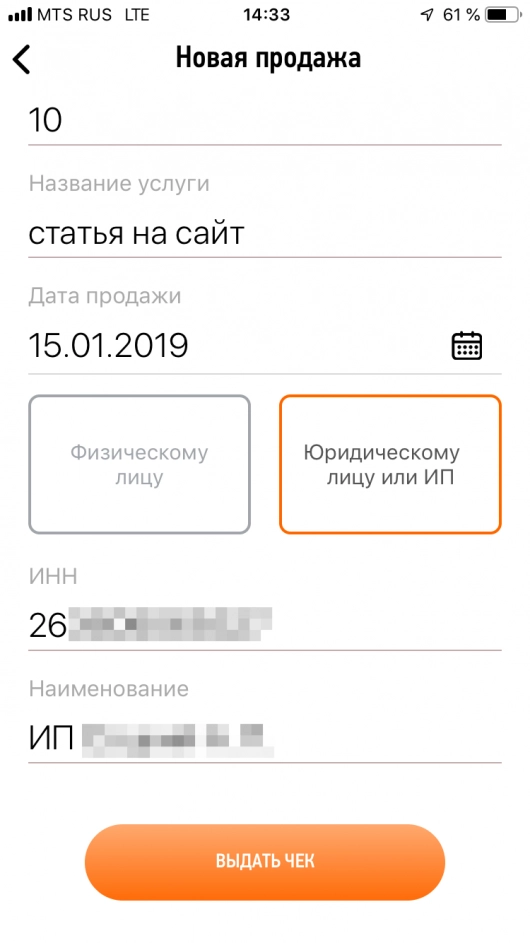

Открывается окно, где вы вводите стоимость услуги, ее наименование, дату продажи и выбираете, кому — физлицу или юрлицу/ИП — предназначен чек.

Если физлицу, то больше ничего вводить не нужно, нажимаете «Выдать чек»:

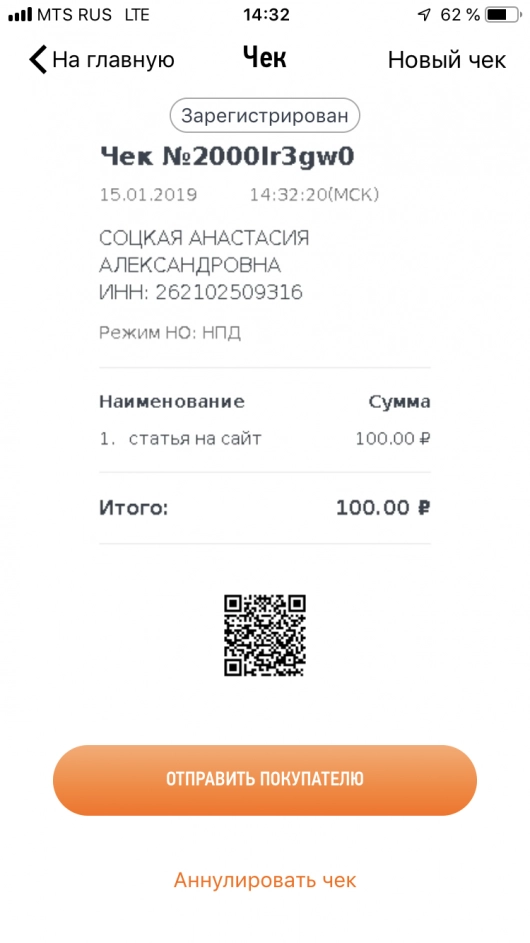

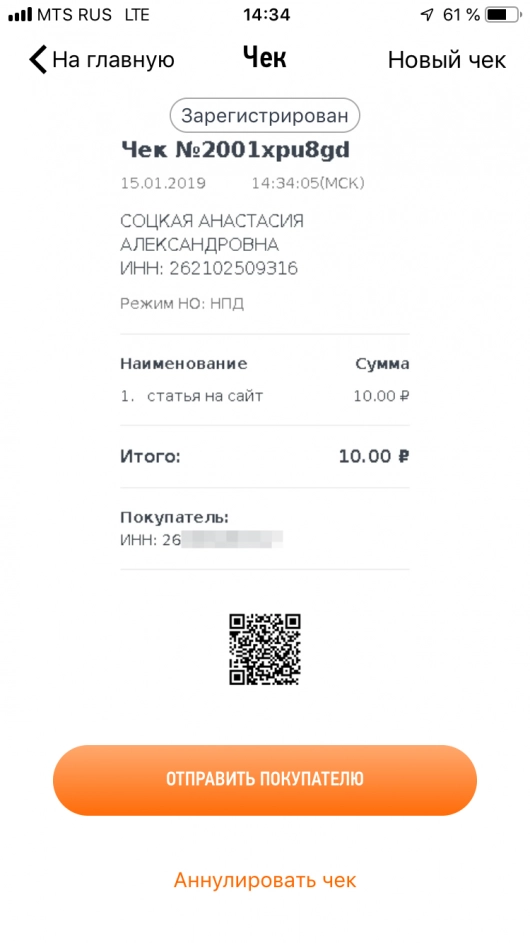

Далее откроется окно с чеком, где указано, что он зарегистрирован:

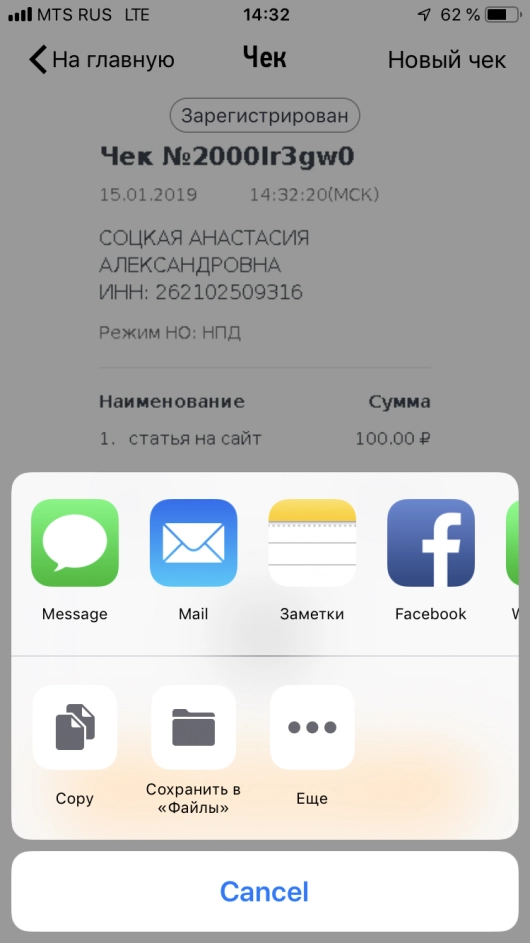

Вы можете отправить чек покупателю — через сообщение, электронную почту, мессенджеры:

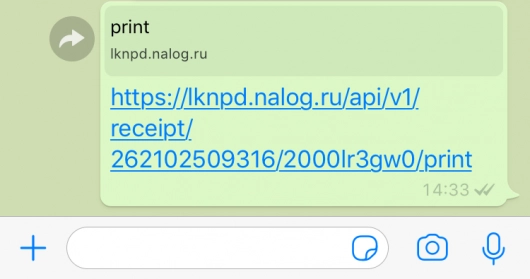

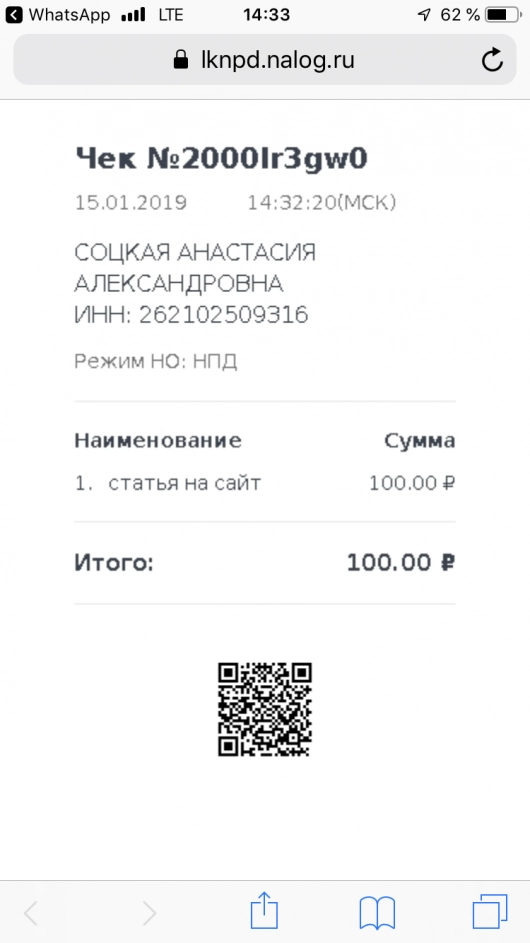

Клиенту придет ссылка, открыв которую он попадет на сайт плательщика НПД и сможет распечатать чек…

…либо сохранить его как изображение:

Если чек предназначен юрлицу/ИП , то при выборе соответствующей кнопки в интерфейсе приложения у вас появятся поля для ИНН клиента и его наименования:

Вводите эти данные в соответствующие поля и нажимаете «Выдать чек». После этого появится зарегистрированный чек, который отличается тем, что в нем содержится строка «Покупатель», содержащая ИНН клиента (покупателя). Вы теми же способами можете отправить чек покупателю или аннулировать его.

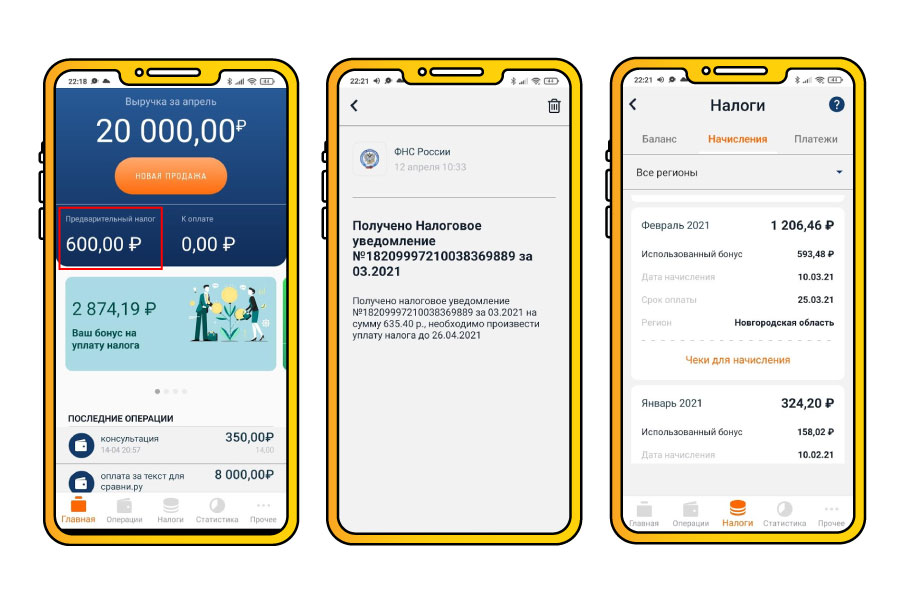

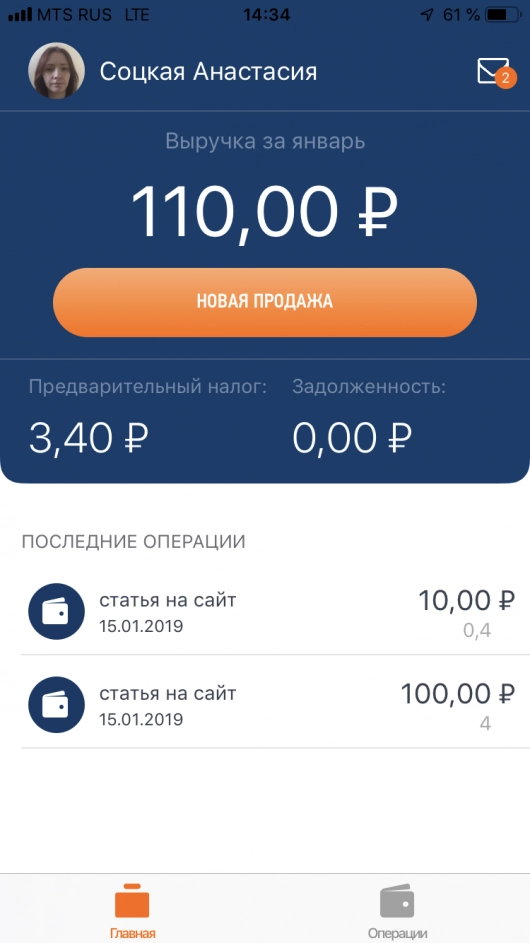

В приложении после регистрации дохода отобразится выручка за месяц (в данном случае — за январь) и предварительная сумма налога:

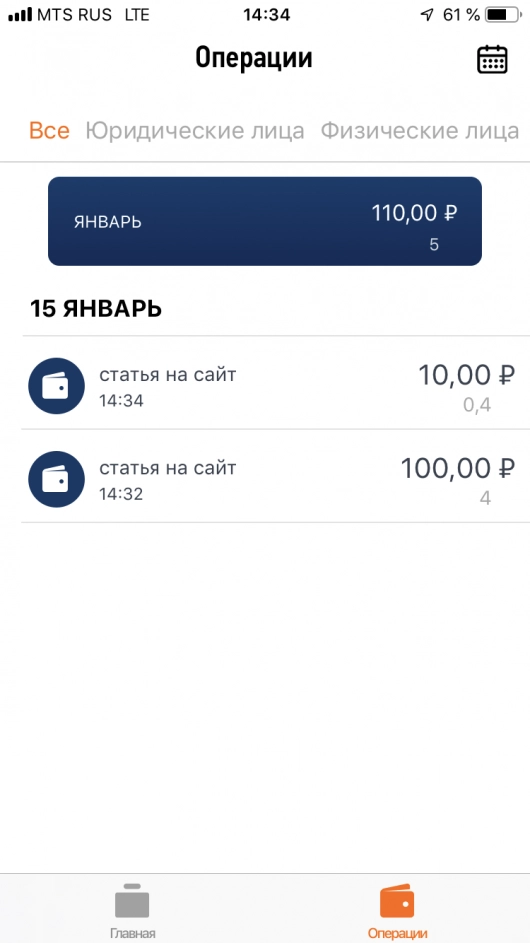

В разделе приложения «Операции» можно посмотреть наш доход за январь и перечень услуг с датой операции, кратким описанием услуги или товара, суммой дохода и суммой налога. Есть разбивка по клиентам: отдельно выделяются юрлица (туда же входят и ИП) и отдельно — клиенты-физлица.

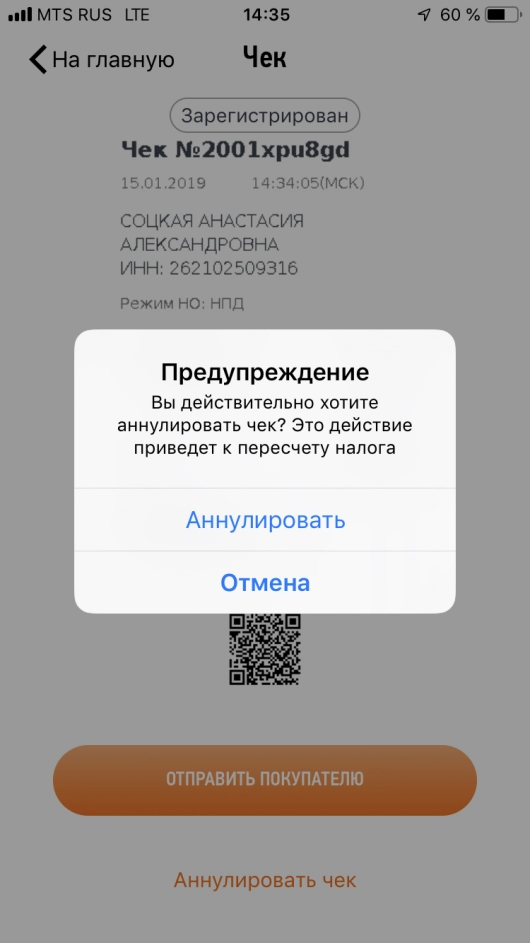

Чек можно аннулировать: сразу после его формирования или позднее, нажав на соответствующую операцию. На экране появится предупреждение — действительно ли вы хотите аннулировать чек:

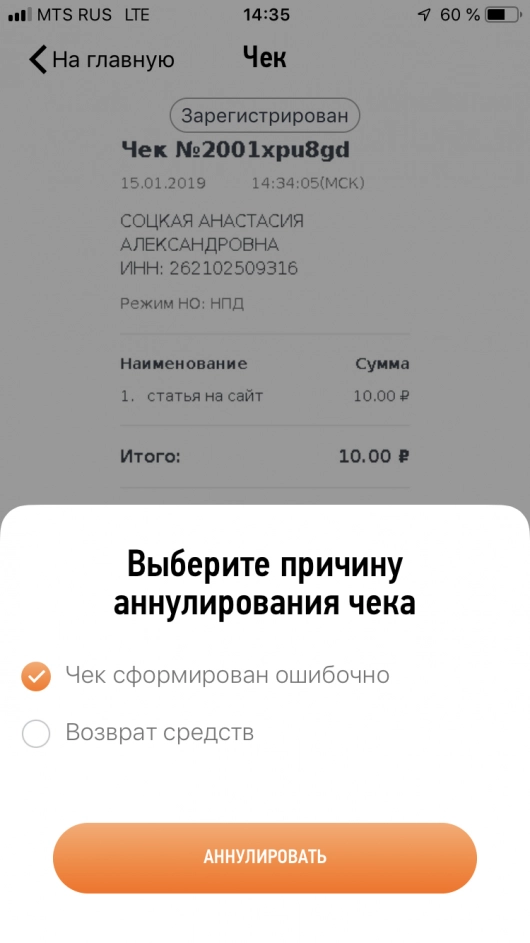

Если аннуляция нужна, то следующий этап — выбор ее причины: чек сформирован ошибочно или вы получили возврат средств.

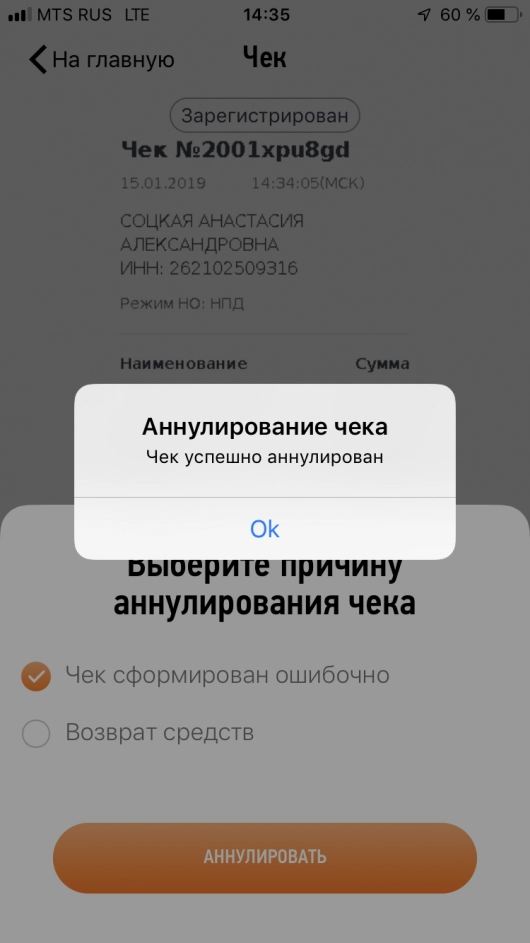

После нажатия кнопки «Аннулировать» появится окно «Чек успешно аннулирован»:

На главной странице приложения отобразится пересчитанная выручка и налог, а также будет указано, что чек был аннулирован:

Как видим, приложением очень удобно пользоваться. Доход моментально отображается в интерфейсе «Мой налог», а покупатель сразу же получает чек в электронном виде. Он может его распечатать, либо сохранить в электронном виде.

Подводим итоги

- Полученный от профессиональной деятельности доход самозанятый самостоятельно вносит в приложение «Мой налог».

- При внесении дохода необходимо указать от кого он получен, за какую услугу, в какой сумме.

- Если средства поступили от организации или ИП дополнительно потребуется внести ИНН клиента и его название (ФИО ИП).

- Если данные внесены ошибочно сформированный чек можно аннулировать.

В законах нет понятия «самозанятость». В официальных документах упоминается только налог на профессиональный доход — НПД. Самозанятыми называют тех, кто выбрал этот новый налоговый режим.

Платить налог на профессиональный доход могут и физические лица, и ИП. Соответственно, они так и называются — самозанятые лица и самозанятые ИП.

Самозанятые платят НПД со всех своих доходов, которые получают без участия работодателя или наемных сотрудников.

Самозанятость доступна гражданам России и иностранцам — гражданам Армении, Беларуси, Казахстана, Киргизии — при условии, что у них есть российский ИНН. То есть если они уже официально живут и работают на территории РФ.

Условия для использования НПД

- У вас нет работодателя и трудового договора.

- У вас нет наемных работников.

- Годовой доход — не больше 2,4 млн ₽. Если превысите лимит, придется стать ИП и выбрать другой налоговый режим.

- Вид деятельности не попадает под исключения: например, те, кто перепродают товары, не могут работать по НПД.

Как рассчитать сумму

Вариант 1. Приложение «Мой налог» все рассчитывает автоматически. Чтобы узнать сумму выплат, нужно просто вносить записи о своих доходах в приложение.

Делать это придется вручную: каждый раз, как будут поступать деньги от клиентов, понадобится создавать в приложении чек. Это удобно, если у вас много разных карт, электронных кошельков и еще вы получаете деньги наличными.

Было бы удобнее, если бы приложение фиксировало само все поступления, но пока его нельзя привязать ко всем счетам самозанятого — только к одному. Да и наличку в любом случае придется записывать в приложение самостоятельно.

Самозанятый должен указать, за что, от кого и сколько получил денег, а потом отправить клиенту чек

Вариант 2. Можно подключиться к сервису для самозанятых от банка и привязать к нему специально открытую там карту. В этом случае все поступления на эту карту учитываются как доход. Чек формируется автоматически. Платежи на другие карты или наличными не будут отображаться в приложении — их придется добавлять собственноручно.

Что выбрать. Объективно сравнить, какой способ лучше, — сложно. Кому-то нравится использовать приложение «Мой налог» напрямую, другие считают интерфейс банковских приложений более удобным. К тому же многие банки готовы помочь оформить самозанятость.

Сделать работу самозанятого комфортнее могут не только приложения банков. У Билайн Бизнес есть целый пакет инструментов, которые помогут упорядочить работу с клиентами, рекламой услуг или товаров, поддерживать с покупателями связь.

По какой ставке платить

При записи доходов важно указать, кто именно платит самозанятому — частное лицо или компания. От этого зависит ставка налога.

4% — при поступлении денег от физлиц.

6% — при поступлении от ИП и юридических лиц.

Если платит частное лицо с личной карты, электронного кошелька или наличными, то в чеке не придется указывать никаких данных. Чек из приложения можно просто показать на экране телефона, отправить в СМС или сообщением в мессенджере. Налог автоматически будет рассчитан по ставке 4%.

Если платит компания, то самозанятому нужно уточнить ее название и ИНН, чтобы оформить чек правильно. Налог при оплате от компании рассчитывается по ставке 6%. Отправить такой чек клиенту нужно в мессенджере или на email, чтобы он не потерялся. Для бизнеса это важно: бухгалтерия учитывает такие платежи как расходы.

Как сэкономить

При регистрации всем самозанятым дают бонус — 10 000 ₽. Эта виртуальная сумма отображается в приложении «Мой налог», но ее нельзя получить на руки.

Бонус используется автоматически — он уменьшает ставку налога на 1–2 пункта. Так, при получении денег от частного лица ставка составит не 4, а 3%. Если платит компания, то бонус снижает ставку с 6 до 4%.

Бонус постепенно уменьшается на сумму этой скидки. Например, самозанятый получил 100 000 ₽ от компании, налог составил не 6 000 ₽, а 4 000. Бонус уменьшается на сэкономленные 2 000 ₽. И так каждый раз при получении дохода, пока бонус не закончится полностью. Потом налог будет рассчитываться уже по базовым ставкам.

Как платить

В приложении «Мой налог» накапливаются все чеки, фиксируется доход и налог с него с учетом бонуса. Раз в месяц, 10–12 числа, приходит уведомление с рассчитанной суммой налога.

Срок уплаты налога — до 25 числа. Если опоздать, придется заплатить пени в размере 1/300 ключевой ставки за каждый день просрочки. Дополнительных штрафов за опоздание нет.

Счет на оплату формируется в приложении, можно оплатить налог прямо там, указав данные любой своей карты. Также можно подключить автоплатеж — каждый раз, как приложение выставит счет на оплату налога, с карты будет списана нужная сумма без вашего участия.

Налог в приложении отображается сразу же после оформления чека. Раз в месяц приходит уведомление о сумме налога к уплате, а в статистике хранится история всех начислений

Отчетность самозанятый не сдает. Все чеки с поступлениями от клиентов сохраняются в приложении, налог и бонус рассчитываются там же, а в статистике видно, сколько и когда самозанятый заработал и какие налоги заплатил.